América Latina y el Caribe (ALC) es una región particularmente vulnerable a desastres naturales incluyendo eventos climáticos extremos como, ciclones tropicales, inundaciones, sequías, y heladas. Esta situación obliga a acelerar y unificar esfuerzos para desarrollar estrategias integrales tanto de prevención como de mitigación de riesgos, lo que implica la coordinación estrecha entre países y al interior de estos, considerando la importancia que tiene la región como el hogar de 659 millones de personas y responsable del 13% del valor neto de la producción agrícola del mundo [1].

Dada su diversidad geográfica y climática, la región experimenta regularmente una variedad de eventos climáticos. Según la Organización Mundial Meteorológica [2], estos eventos se han visto alterados en intensidad y frecuencia debido al calentamiento global. Esta creciente variabilidad y severidad acentúa la necesidad de proteger a los más vulnerables. Los desastres naturales en la región no solo amenazan la producción agrícola, sino que también tienen profundas consecuencias económicas y sociales, como pérdidas significativas en los ingresos de los agricultores, aumento de la inseguridad alimentaria, y en algunos casos al desplazamiento de comunidades rurales.

|

“70% de los desastres que ocurren en América Latina y el Caribe son eventos climáticos extremos, siendo el sector agrícola (incluyendo ganadería, pesca y actividad forestal, además de la agricultura) el que concentra la mayor parte de los daños y pérdidas que estos ocasionan” (FAO, 2018) |

* Plantación de papas afectada por condiciones extremas del clima en el altiplano de Bolivia, fotografiada el 8 de febrero de 2023. © Jorge Bernal / AFP

Radiografía de los desastres en ALC

El sector agrícola en su conjunto es sensible principalmente a dos tipos de desastres: los de origen antrópico, como la contaminación ambiental, incendios provocados y conflictos sociales, y los naturales. Estos últimos pueden ser hidrometeorológicos, geológicos y biológicos [3]. Los riesgos hidrometeorológicos incluyen lluvias intensas, inundaciones, sequías, vientos fuertes, huracanes, tormentas de granizo, heladas, olas de calor y deslizamientos de tierra. Por su parte, los riesgos geológicos abarcan terremotos, erupciones volcánicas y tsunamis, mientras que los riesgos biológicos se refieren principalmente a enfermedades y plagas de insectos.

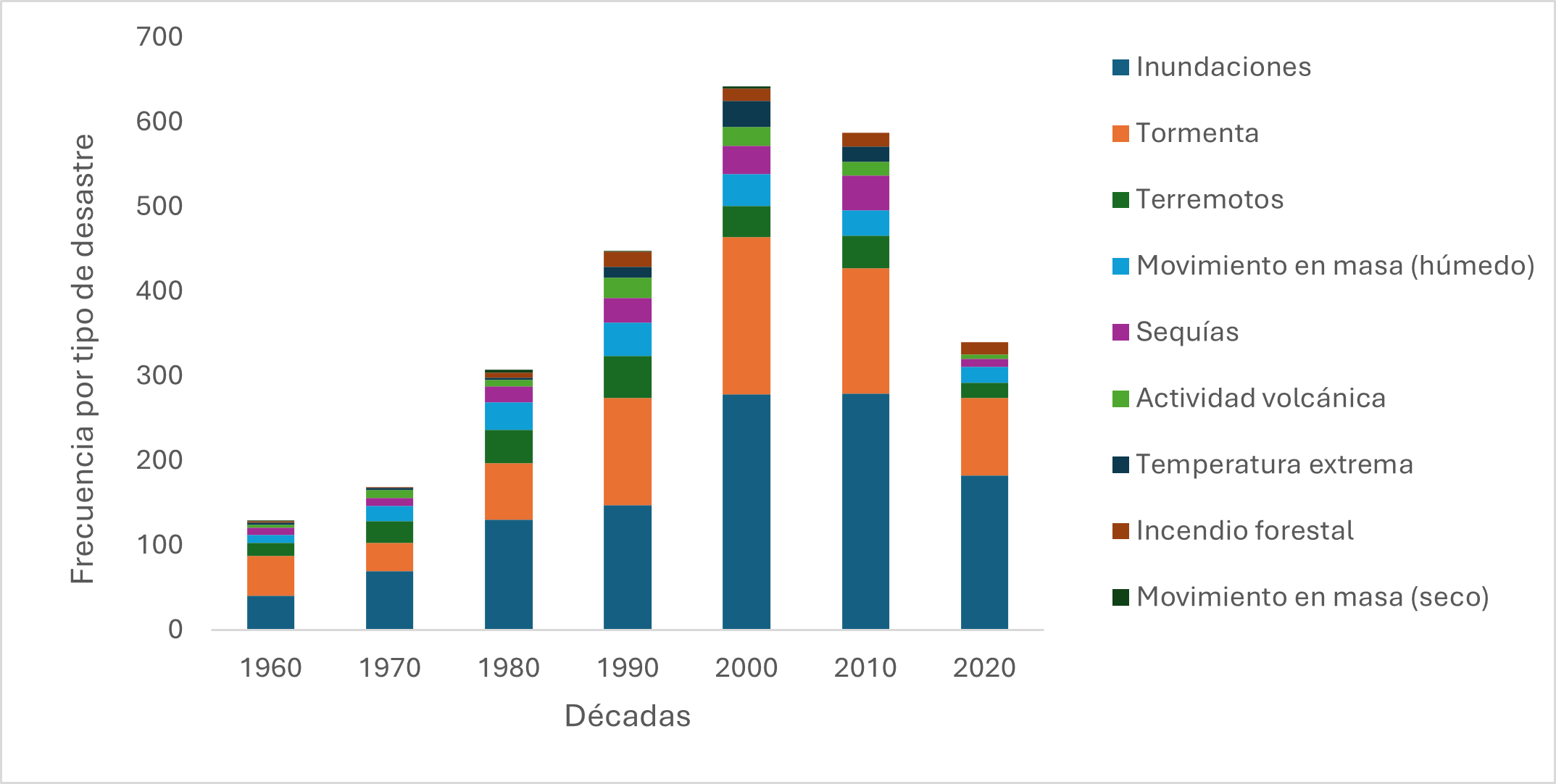

Figura 1. Frecuencia de desastres por tipo de evento ocurridos América Latina y el Caribe (1960-2024)

Fuente: Elaborado con datos de EM-DAT (2024). Nota: En los casos en que un evento afecta a más de un país, la base de datos de EM-DAT contabiliza cada impacto como un evento individual. La figura incluye eventos ocurridos hasta el 25 de junio de 2024.

De los 2,622 desastres registrados entre 1960 y 2024, las inundaciones son las más frecuentes con un total de 1,125 eventos, representando el 43% del total de desastres. Las tormentas por su parte representan el 27% de los desastres ocurridos en el período, y han incrementado significativamente a lo largo de las décadas. Es importante notar que los datos recopilados antes del año 2000 pueden estar sujetos a sesgos debido a limitaciones en la recolección de datos, cambios en los criterios de clasificación, entre otros factores.

Frente a esto, la protección financiera a través de mecanismos como los seguros agrícolas se presentan como instrumentos necesarios para mitigar los riesgos asociados a los desastres naturales.

El papel de los seguros agrícolas

Estos instrumentos permiten a los agricultores protegerse contra pérdidas económicas ocasionadas por eventos climáticos adversos, contribuyendo a reducir el riesgo, asegurando la posibilidad de recuperarse y por consiguiente continuar con las actividades productivas en un período de tiempo menor, de ahí que la importancia de estos seguros como parte de una estrategia de gestión de riesgos reside en transferir el potencial impacto de los eventos a un tercero con capacidad para responder financieramente ante los daños.

Para los pequeños agricultores significa la protección de sus escasos activos y para el sector agrícola en general, la reducción de la dependencia de las ayudas gubernamentales y de la asistencia internacional en contextos de emergencia. Wenner [3] afirma que las acciones ex post o de emergencia son costosas y además generan problemas de incentivos, ya que desalientan el desarrollo de instrumentos financieros formales en el sector rural.

Tipos de seguros agrícolas

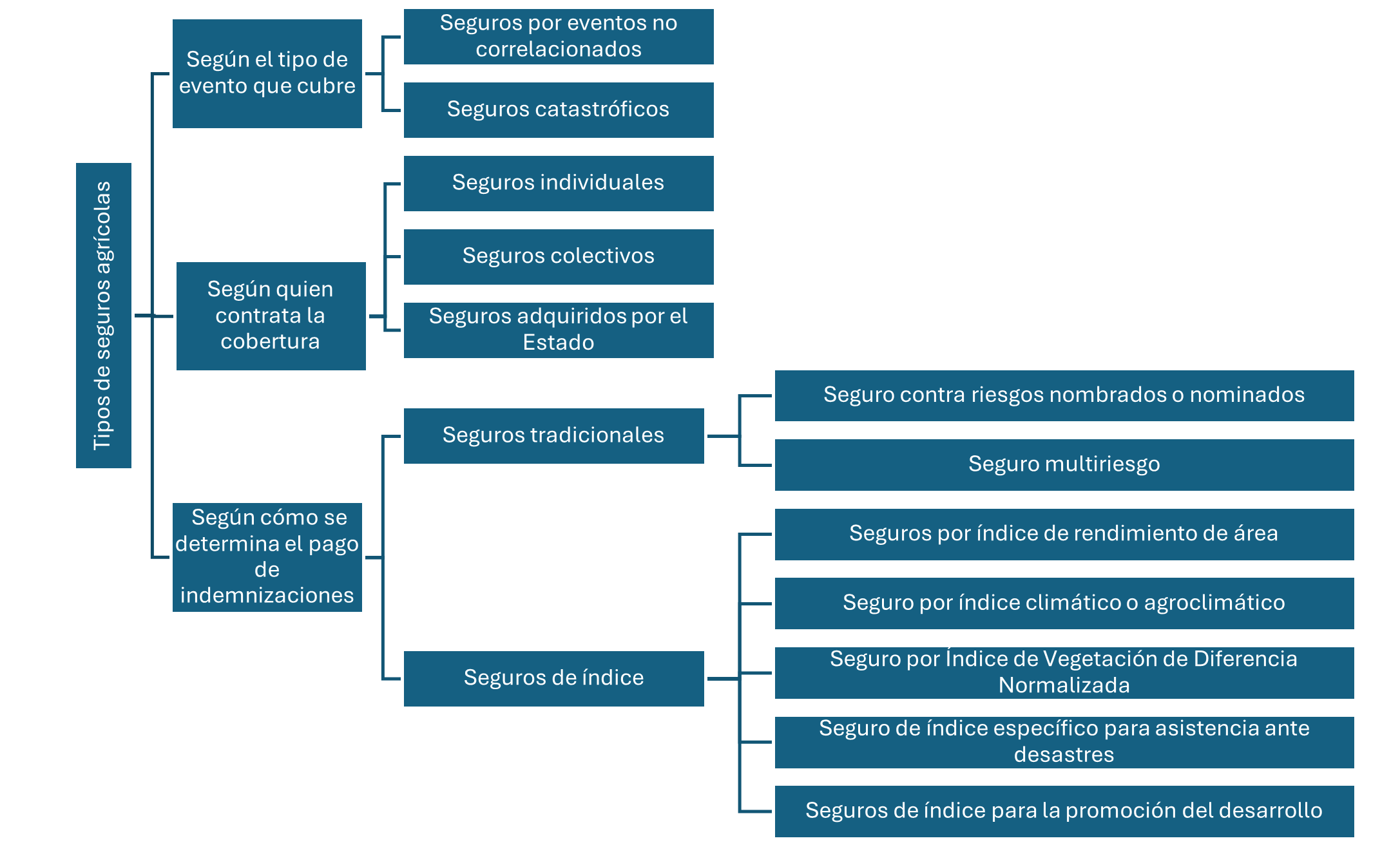

La FAO [4] propone una clasificación de los seguros agrícolas en tres distintos criterios (figura 2):

- Según el evento que cubre

- Según quién contrata el seguro

- Según cómo se determina el pago

Figura 2. Tipos de seguros agrícolas

Fuente: Elaborado sobre la base de FAO (2018).

Entre estos tipos, los seguros de índice o paramétricos han ganado atención recientemente, una reciente publicación del Banco Mundial [5] los destaca como una herramienta efectiva para la gestión de riesgos agrícolas especialmente para pequeños productores en el contexto de países en desarrollo, ya que al estar basados en indicadores específicos (como la cantidad de lluvia o la temperatura) permiten una rápida liquidación de los pagos y reduce los costos administrativos asociados con la evaluación de pérdidas en campo como en los seguros tradicionales.

Sin embargo, los seguros de índice también presentan desafíos. Existe la posibilidad de que el índice no refleje con precisión las pérdidas reales de los agricultores. Además, requieren de una infraestructura robusta de datos, tanto para el registro de los agricultores y la producción agrícola como para la obtención de información meteorológica precisa.

Panorama de los seguros agrícolas en América Latina y el Caribe

Los gobiernos frecuentemente otorgan subsidios a las primas de seguros agrícolas para hacerlos más accesibles a los agricultores. Este apoyo financiero reduce el costo que deben pagar los productores por la cobertura de seguros, incentivando así una mayor participación en los programas, pese a ello, el 67% de pequeños agricultores (de menos de 2 ha) en América Latina y el Caribe no cuentan con un seguro agrícola [6]. En este contexto, la Tabla 1 presenta la identificación de la normativa referente al apoyo estatal a los seguros agrícolas para los países que cuentan con dicho apoyo.

Tabla 1. Normativa referente al apoyo estatal a los seguros agrícolas en América Latina

|

PAÍS |

NORMATIVA |

AÑO |

|

Argentina |

Ley 6125 Programa de Seguro Agrario (Provincia de Corrientes) |

2012 |

|

Ley 8.970 Seguro Agrícola para productores de vid, frutales y hortalizas (Provincia de Mendoza) |

2017 |

|

|

Bolivia |

2011 |

|

|

Brasil |

2003 |

|

|

Chile |

2016 |

|

|

Programa de Apoyo a la Contratación de Seguros Agropecuario (PACSA) |

2019 |

|

|

Colombia |

1993 |

|

|

2021 |

||

|

Costa Rica |

1970 |

|

|

Ecuador |

2018 |

|

|

El Salvador |

2018 |

|

|

Guatemala |

2022 |

|

|

México |

2016* |

|

|

Panamá |

Ley Nº 34, que crea el seguro agropecuario y el Instituto de Seguro Agropecuario |

1996 |

|

2007 |

||

|

Perú |

2007 |

|

|

2023 |

||

|

República Dominicana |

2009 |

|

|

Uruguay |

Ley 18.827 Establece disposiciones que regulan el Fondo de Fomento de la Granja |

2011 |

Fuente: Observatorio de Políticas Públicas para los Sistemas Agroalimentarios (OPSAa). Nota: *México contó con un subsidio al seguro agrícola hasta el año 2020.

Por su parte, un estudio de factibilidad sobre seguros agrícolas en el Caribe [7] señala que actualmente no existen programas de seguros agrícolas establecidos a nivel nacional en esta región, sin embargo se tiene como solución parcial el Mecanismo de Seguro contra Riesgos de Catástrofe del Caribe (CCRIF, por sus siglas en inglés) establecido en 2007, el cual, opera como un fondo de riesgo multipaís que ofrece instrumentos de seguro paramétrico a los gobiernos acreedores de la póliza. Recientemente, en el contexto del Huracán Beryl, el CCRIF realizó pagos por USD 57.8 millones, a Tobago, San Vicente y las Granadinas, y Granada [8].

¿Deben los gobiernos apoyar el desarrollo de los mercados de seguros agrícolas? La experiencia de Bolivia, México y Chile

La experiencia de Bolivia ofrece una perspectiva sobre el papel que pueden desempeñar los gobiernos en el desarrollo de los mercados de seguros agrícolas. En 2011, el gobierno boliviano creó el Seguro Agrario Universal “Pachamama” mediante la Ley 144, estableciendo un programa de cobertura universal con un subsidio total para los productores más vulnerables.

Esta iniciativa nació de la necesidad de proteger a los agricultores, especialmente a los pequeños productores y comunidades indígenas, de los riesgos climáticos que amenazan constantemente sus medios de vida.

La ley establece que el subsidio puede cubrir la totalidad de la prima para los productores más pobres, con un esquema escalonado donde el nivel de subsidio es proporcional al grado de pobreza del beneficiario. Este enfoque refleja un compromiso claro con la equidad y el uso del seguro agrícola como una herramienta de desarrollo social. Para implementar este programa, se creó el Instituto del Seguro Agrario (INSA), una entidad pública dedicada específicamente a administrar el seguro.

El enfoque de Bolivia ha permitido una rápida expansión de la cobertura de seguros, demostrando cómo el seguro agrícola puede integrarse en una estrategia más amplia de desarrollo rural y reducción de la pobreza.

En el caso de México, el país cuenta con una estrategia robusta en materia de protección ante riesgos catastróficos, uno de sus instrumentos es el Seguro Agrícola Catastrófico (SAC) el cual es administrado por Agroasemex, una aseguradora estatal (proporciona servicios de reaseguro a instituciones mexicanas de seguros, sociedades mutualistas y fondos de aseguramiento), la cual, fue creada con el propósito de gestionar riesgos agrícolas. Esta colaboración interinstitucional asegura una respuesta rápida y eficiente ante los siniestros. El SAC es un seguro paramétrico que se activa cuando se alcanzan ciertos umbrales de daño en la producción agrícola, generalmente asociados con la pérdida de rendimiento debido a fenómenos naturales. La operación del seguro combina fondos del gobierno federal y de las entidades federativas.

Además, el país cuenta con un bono catastrófico el cual es un instrumento financiero emitido en 2020 a través del Banco Internacional de Reconstrucción y Fomento (BIRF) del Banco Mundial, con el objetivo de proporcionar cobertura ante desastres naturales como sismos y ciclones tropicales. El monto total emitido fue de 485 millones de dólares, distribuidos en cuatro clases de bonos que cubren diferentes magnitudes de sismos y tormentas en el Atlántico y Pacífico.

Este bono forma parte de la estrategia del gobierno mexicano para fortalecer la resiliencia de las finanzas públicas ante eventos extraordinarios, y es fundamental en la protección social de grupos vulnerables.

Desde su implementación, México ha emitido varios bonos catastróficos: el primero en 2006, seguido de emisiones en 2009, 2012, 2017, y 2018. Estos bonos permiten transferir el riesgo de desastres a los mercados de capitales. En octubre de 2023, el bono catastrófico fue activado debido a los daños causados por el huracán Otis.

Asimismo, entre 2016 y 2021, México contó con un Programa de Aseguramiento Agropecuario que contemplaba dos componentes principales: el subsidio a la prima del seguro agropecuario (agrícola y animales vivos), y el apoyo a fondos de aseguramiento agropecuario. Para el seguro agrícola, el subsidio variaba según la región del país y el tipo de cultivo. Para los cultivos básicos (algodón, arroz, cártamo, cebada, frijol, garbanzo, maíz, sorgo, soya y trigo), el subsidio variaba entre 21% a 36% de la prima, para todas las demás especies vegetales, el subsidio oscilaba entre 18% y 20%.

En el caso del seguro ganadero, el subsidio variaba entre el 15% y el 27% dependiendo del tipo de cobertura.

De manera similar, Chile, ha implementado exitosamente programas de apoyo estatal en la adquisición de seguros agrícolas, actualmente cuenta con dos programas: el Programa de Seguros Silvoagropecuarios y el Programa de Apoyo a la Contratación del Seguro Agrícola (PACSA) del Instituto de Desarrollo Agropecuario (INDAP). Ambos programas han sido diseñados para ofrecer a los agricultores una protección financiera frente a los riesgos climáticos y otras amenazas que puedan afectar su producción.

El Programa de Apoyo a la Contratación de Seguros Silvoagropecuarios, operado por Agroseguros, subsidia entre un 40% y hasta un 98% del costo de las primas de seguro. Este subsidio cubre riesgos relacionados con cambios climáticos y fluctuaciones de precios que afectan la actividad agrícola. El programa se organiza en cuatro componentes: seguros agrícolas para cultivos anuales y frutales, que cubren riesgos climáticos como sequías, heladas, lluvias excesivas, entre otros; seguros pecuarios, que protegen a los productores ganaderos contra la muerte del ganado por accidente, enfermedades y fenómenos naturales; seguros forestales, orientados a plantaciones comerciales, como pino y eucalipto, frente a incendios y otros riesgos; y cobertura de precios, que asegura a los productores contra la caída de precios en el mercado, particularmente para cultivos como trigo y maíz.

Además del subsidio base del 40%, Agroseguros ofrece subsidios extras en función de varios criterios: un 4% adicional para la contratación colectiva o referida por un aglutinador de demanda que involucre a un mínimo de diez beneficiarios asegurados; un 5% adicional para recontrataciones anuales durante cinco temporadas consecutivas dentro de un período de diez años; un 5% adicional para pólizas cuyo monto asegurado no supere las 1.000 UF por temporada agrícola; un 5% adicional para pólizas correspondientes a cereales como arroz, avena, cebada, maíz, trigo, quinua, entre otros; y un 5% adicional para pólizas ubicadas en comunas de las zonas extremas de Chile, como las regiones de Arica y Parinacota, Tarapacá, Aysén, Magallanes, y las provincias de Chiloé y Palena.

Por otro lado, el Programa de Apoyo a la Contratación del Seguro Agropecuario a cargo del INDAP complementa a Agroseguros. Está diseñado para cubrir hasta un 95% de la parte de la prima de seguro no subsidiada por Agroseguros. Este programa está dirigido principalmente a pequeños agricultores que son usuarios de INDAP, facilitando así que aquellos que no puedan cubrir el total del costo del seguro puedan acceder a él de manera más fácil.

Estos dos programas trabajan de manera complementaria para ofrecer una cobertura más amplia a los productores agrícolas de Chile, brindando opciones flexibles que se ajustan a las necesidades de los distintos tipos de agricultores.

Aunado a los programas de apoyo directo a los productores, Chile cuenta con una Política Nacional para la Reducción del Riesgo de Desastres y su Plan 2020-2030, la cual busca fortalecer la capacidad del país para enfrentar diversos tipos de desastres, tanto de origen natural, como de origen antrópico. Además, considera los efectos del cambio climático, que agravan fenómenos meteorológicos extremos.

Desafíos y perspectivas

Los seguros agrícolas son una herramienta clave para la gestión de riesgos en el sector agrícola de América Latina y el Caribe especialmente frente a la creciente frecuencia e intensidad de los desastres naturales, y las pérdidas económicas que estos ocasionan. El apoyo gubernamental en el desarrollo de mercados de seguros agrícolas presenta ventajas como desafíos. Por un lado, puede hacer los seguros más accesibles para los pequeños agricultores y fomentar la estabilidad del sector. Pero también, requiere una inversión significativa de recursos públicos y puede distorsionar los incentivos del mercado.

Dada la importancia del sector para la seguridad alimentaria y la economía de la región, así como su vulnerabilidad ante el cambio climático, es imperativo que los gobiernos tengan un papel activo en los seguros agrícolas. El desafío radica en diseñar programas que sean financieramente sostenibles, accesibles para los agricultores más vulnerables, y que complementen otras estrategias de gestión de riesgos.

Respecto a esto, se destaca el acuerdo firmado en mayo de 2024 entre la Unión Europea y América Latina y el Caribe, cuyo objetivo es mejorar la cooperación en la gestión de riesgos de desastres, con un enfoque en la adaptación al cambio climático, infraestructuras resilientes y sistemas de alerta temprana. Este Memorando de Entendimiento (MoU) representa un avance significativo para fortalecer la resiliencia de la región, alineándose directamente con las necesidades del sector agropecuario ante los efectos del cambio climático.

Referencias

[1]. OCDE-FAO, 2024. Perspectivas Agrícolas 2023-2032. Disponible en https://opsaa.iica.int/resource-1575-perspectivas-agricolas-ocde-fao-2024-2033

[2]. OMM, 2023. Estado del Clima en América Latina y el Caribe 2022. Disponible en https://opsaa.iica.int/resource-1594-estado-del-clima-en-america-latina-y-el-caribe-2022

[3]. Wenner, 2005. Los seguros agrícolas: Evolución y perspectivas en América Latina y el Caribe. Disponible en https://opsaa.iica.int/resource-1595-los-seguros-agricolas:-evolucion-y-perspectivas-en-america-latina-y-el-caribe

[4]. FAO, 2018. Seguros agrícolas para la agricultura familiar en América Latina y el Caribe - Lineamientos para su desarrollo e implementación. Disponible en https://opsaa.iica.int/resource-1593-seguros-agricolas-para-la-agricultura-familiar-en-america-latina-y-el-caribe---lineamientos-para-su-desarrollo-e-implementacion

[5]. Banco Mundial, 2024. Estudio de factibilidad: Soluciones de financiamiento y seguro contra riesgos de desastres para agricultores familiares en El Salvador, Honduras y Guatemala. Disponible en https://opsaa.iica.int/resource-1589-estudio-de-factibilidad:-soluciones-de-financiamiento-y-seguro-contra-riesgos-de-desastres-para-agricultores-familiares-en-el-salvador,-honduras-y-guatemala

[6]. FIDA, 2020. Seguros agrícolas en América Latina y el Caribe Desafíos y lecciones a partir de experiencias innovadoras. Disponible en https://opsaa.iica.int/resource-1591-seguros-agricolas-en-america-latina-y-el-caribe-desafios-y-lecciones-a-partir-de-experiencias-innovadoras

[7]. Shynkarenko, 2023. Estudio de viabilidad de seguros agrícolas en el Caribe. Disponible en https://opsaa.iica.int/resource-1590-estudio-de-viabilidad-de-seguros-agricolas-en-el-caribe

[8]. Para más información acerca de los pagos del CCRIF véase https://www.ccrif.org/aboutus/ccrif-spc-payouts

Nota: Las opiniones expresadas en este blog son responsabilidad de la autora y no reflejan necesariamente la opinión del IICA.

Añadir nuevo comentario